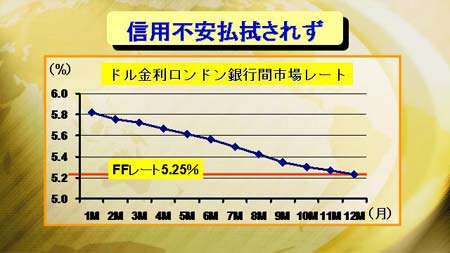

今週も金融市場ではサブプライムローン問題の余波が続いている。特に今回の問題で、金融機関の信用リスクに対し金融機関同士が非常に慎重な姿勢を見せていて、多くの金融機関の資金調達に影響が及んでいる。ロンドン銀行間市場レート(LIBOR)でのドル金利の水準を見ると、1ヶ月から3ヶ月あたりの金利が上昇し、政策金利であるFFレート5.25%を大きく上回っている。超短期市場では各国の中央銀行が資金を供給しているため、金利水準も落ち着いているが、ターム物では信用不安を反映した金利が形成されている。

超短期市場では各国の中央銀行が資金を供給しているため、金利水準も落ち着いているが、ターム物では信用不安を反映した金利が形成されている。

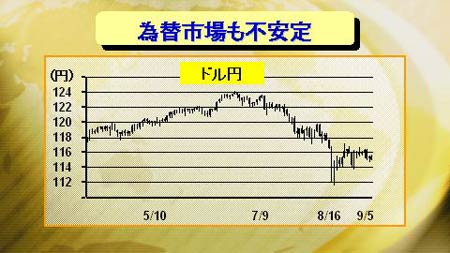

一方、今週の株式市場・為替市場は、週末の金曜日を迎えるまでは比較的落ちついた動きとなり、市場の値動きは徐々に安定してきたかに見えた。しかし7日に発表されたアメリカの雇用統計で、非農業部門の雇用者数が4年振りのマイナスとなったことから再びドル売りに勢いがつき、ドル円相場は1ドル=113円台に突入。株価も急落した。

市場関係者の不安感を示す数字がある。ドル円通貨オプションの1ヶ月物変動率(ボラティリティ)の水準を見ると、今年は6%~9%の中で低位推移をしていたが、8月に入り一気に上昇し、一時は18%にまで達した。その後、変動率は徐々に低下したものの、依然として混乱前の水準よりかなり高いところにある。このように通貨オプションの変動率が高止まっているのは、市場関係者が、今後もなお市場の混乱が続く可能性があると感じているからである。

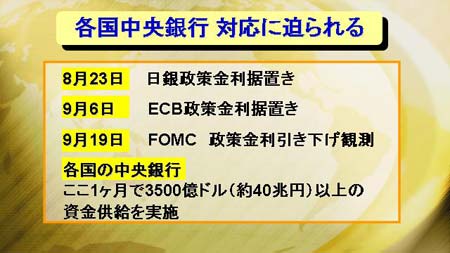

こうした事態を受けて、各国の中央銀行は金融政策の変更を余儀なくされている。先月日銀は政策金利の引き上げを見送った。また、今週欧州中央銀行(ECB)も金融市場の混乱に配慮して政策金利を据え置いた。19日に開催される米連邦公開市場委員会(FOMC)では政策金利の引き下げが確実視されている。

また、ここ1ヶ月の間、各国の中央銀行は市場に資金供給を続け、その額は合計すると40兆円以上にも上っている。

来週は、米国のCP市場で巨額の借り換えが予定されている。ここでの資金調達がどのように進むか注目される。9月末の四半期決算、中間決算などに向けて、リスク資産を圧縮する動きが機関投資家の中に見られるかもしれない。

また、アメリカの雇用統計の結果から実体経済そのものへの懸念が高まっていて、予断を許さない週になりそうである。