榊原・嶌のグローバルナビ

マーケット・ナビ

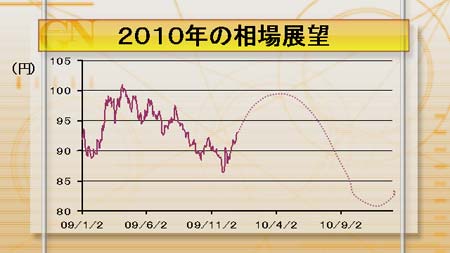

今年の前半はドル高、円安。後半はドル安、円高に進むと予想する。各国の株価が堅調に推移している間は円安が進みやすいが、二番底の可能性が意識されるようになると、株価の下落が進み、円相場は円高に向かうリスクが高まる。

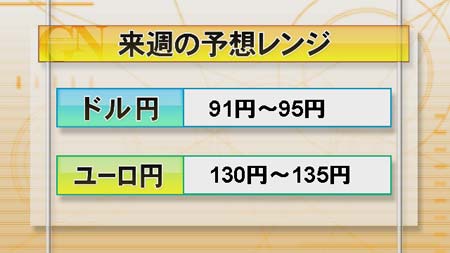

ドル円の2010年のレンジは80−100円と考えている。

1、デフレからの脱却

実質GDPだけを見ると回復しているようにも見えるが、デフレ環境のため名目GDP以上の数字が出ているともいえる。名目GDPがより生活実感に近いと言われるため、デフレという環境は、経済の足かせになりかねない。

2、世界経済の動向

日本は外需への依存が大きいため、世界経済の動向に左右されやすい。日本の状況を考える上でも、世界の動向への注意が必要。

3、ソブリンリスク ↓下に

3、ソブリンリスク

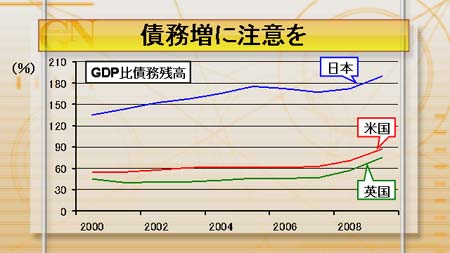

日本の政府債務残高が増加している。経済協力開発機構(OECD)は2010年に日本の粗債務残高がGDP比200%、純債務残高でもGDP比100%に達するとしている。また米格付け会社S&Pは12月30日、債務を段階的に軽減出来なければ、「AA」の信用格付けを引き下げる可能性を示した。実際に格下げが実施されるようになれば、日本の株式は大きく下落し、それに合わせて為替相場は円高に向かうリスクがある。2010年の円相場を見る上で、もっとも注意すべきことであろう。

そうなれば、景気が回復遅れる→株価低迷→法人税等の税収減→財源の減少→国債増発が必要→ソブリンリスク増大という流れも考えられる。デフレから脱却出来るかにも注意したい。

1、好転を示す経済指標

今週発表されたISM指数は、製造業、非製造業共に好況不況の境目といわれる50を超えた。また、米住宅着工件数は低位ながらも横ばいとなり、中古住宅販売件数は増加に転じた。住宅指標も景気の底打ちを示している。一方、雇用環境も悪化に歯止めがかかってきた。このまま回復に向かうのか、一転、再び下落してしまうのかを見極めたい。回復が続くようであれば、株価は堅調な動きが続くであろう。

2、出口戦略

FRBは今まで、長期の債権の買い入れをしていたが、これを徐々に短くする準備をしておリ、いつでも金融緩和を解除する段取りを立てている。また米国の経済の中でも、特に雇用環境が足元しっかりしてくると、いよいよ金利の引き上げが現実味を帯びてくる。もっとも、過去の米国の利上げ時期を見ると、失業率がピークアウトしてから1年程度経過したあとに利上げを開始することが多いといわれており、その観点からいえば年内の利上げは難しいかもしれない。ただ、何事も早め早めに折込に行くのがマーケットの特性でもある。金利引き上げの見通しが立てば、ドル買いが進む公算が高い。

3、商業用不動産

比較的明るい話題が多い中、注意しておきたいのが米商業用不動産の動向。各経済指標が好転してきているが、商業用不動産はまだ悪化が続いている。(数字を調べて記載します。)その上、銀行と投資家が昨年6月時点で保有していた商業用不動産関連債権は約3兆5000億ドル(約323兆円)。そのうち、約1兆7000億ドルが銀行と貯蓄金融機関のものとなり、非常に大きな規模になっている。また一部データによると、商業用不動産関連債権の集中度は地銀が米大手銀行のほぼ4倍としている。

FRBのデューク理事は4日の講演で、商業用不動産の信用状況を「特にひっぱくしている」しているとの考えを示した。

これら商業用不動産が不良債権問題となると、米国金融、そして世界の金融市場に再び信用不安を巻き起こし、景気が再び二番底をつける可能性がある。

※ユーロはギリシャのアイスランドの格付けの問題などで、暫く弱含むだろう。またユーロは米国よりも回復が遅れるというのも特徴の1つである。ユーロの回復には時間がかかり、今年一年間の回復は難しいかもしれない。

米国指標が力強い内容を示していることもあり、株価はしっかり。為替相場は円安が進みやすい。