2003年 7月19日の放送

< 1 >

今週最大のイベントである、グリーンスパン議長の議会証言が15日行われた。ある程度予想されたとはいえ、内容は景気の先行きに強い自信を示すものとなり、債券や株式市場を揺るがす事態となった。スピーチの原稿を見ると、グリーンスパンが自国の経済に相当強気になっている様子がうかがえる。特に印象的なのが、資産価格(特に住宅)の上昇がいかに家計部門を助けているか、と力説(?)している個所。日本では米国の住宅バブルを懸念する声が多いが、グリーンスパン議長は現状を素直に評価、好調な住宅市場は家計部門のバランスシート改善を進めており、今年前半で家計部門の純資産は4.5%増加したと述べている。この増加分のうち、貯蓄の励行による寄与分はわずか15%しかなく、残りは株式投資や住宅価格の上昇によるものらしいが、おもしろいのは、グリーンスパン議長はそのような状況を懸念している様子が全くなく、経済の活性化に非常に好ましい現象として証言していることだ。

どうもグリーンスパン議長から見ると、自国経済に問題を見出すのは難しいようだ。このことは、景気のダウンサイドリスクとしてエネルギー価格の反転と貿易相手国の景気低迷という外部要因を挙げていることからも伺える。本当に米景気が今後楽観的に見て良いものかどうか、判断は難しいと思われるが、万が一(?)NYダウが10000ドル乗せを示現するようなことになると、グリーンスパン議長から“勝利宣言”まで飛び出すかもしれない。

< 2 >

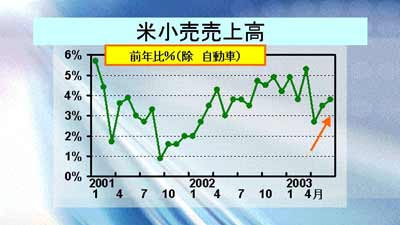

確かに家計部門は力強さを取り戻してきている。議会証言当日には、6月の小売売上高が発表されたが、大方の予想より伸び率は大きく、前月比で0.5%、自動車を除く売上高も同0.7%の高い伸びとなった。上は自動車を除く前年比伸び率の推移。資産価格の回復とともに、伸び率も再び上昇傾向にあることがわかる。

< 3 >

さらに債券投資家に追い討ちをかける材料が同日、米政府よりもたらされている。財政赤字の拡大である。米政府は財政赤字見通しの中間発表をおこない、2003年度(02年10月〜03年9月)の財政赤字は年初予想より1500億ドルほど増え、4550億ドルに達すると発表した。さらに2004年度は4750億ドルとなり、GDPの4.2%に匹敵する巨額なものとなっている。向こう6年間の赤字額もことごとく当初予想より悪化しており、今のところ歯止めのかかっていない状態だ。そのような環境下で、一体米景気の回復がどこまで示現するのか、機関投資家には悩ましい日々が続きそうだ。

< 4 >

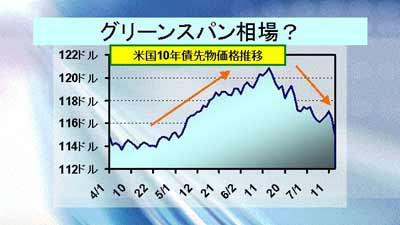

今回の証言で一番泣きたくなるのは債券投資家。議会証言当日には、“ブラック・チューズデー”とも呼ばれる債券価格の暴落(金利は急騰)が起きたが、上のグラフは今年4月以降の米国債先物価格推移。5月から急騰したが先月ピークを打ち、今回の議会証言で価格下落が加速、元の木阿弥になっていることがわかる。この相場はほとんどグリーンスパン議長が作り上げたと言っても良く、そもそも5月上昇のきっかけは、議長がグローバルデフレリスクに言及し、必要ならば債券購入などの量的緩和も辞さないことを示唆したからである。それが先月のFOMC(市場公開委員会)あたりから雲行きがおかしくなり、今週に至っては、ほぼ完璧にそのような非伝統的金融手段の可能性を否定したのだから、債券投資家は泣きたくなろうともいうものだ。

挙句の果てに、米国の “債券王”とも呼ばれるビル・グロス氏まで「米国の債券相場は、向こう数年間、弱気相場入りする可能性がある」とまで言い出す始末(Bloomberg)。ビル・グロス氏が設立したピムコ社から債券を大量に購入した投資家も多かったと思われるが、もしグリーンスパン議長のシナリオが正しいとすると、債券から株へ世界的に大がかりなポートフォリオシフトが起きることになる。

< 5 >

引き続き当局の強力な介入が出ていると言われており、ドル円は当面レンジ相場が続きそうだ。市場が各国の景況感格差に目を向けるようだと、ややドルが強含む展開もあろう。

G-SECインデックス速報は65.8。依然市場参加者の円安センチメントは強い。