|

|

|

2003年 7月12日の放送

< 1 >

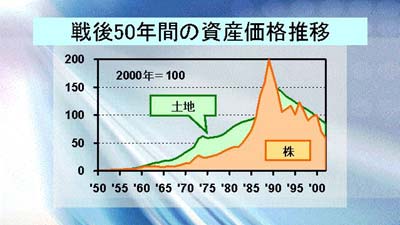

4月以降株価は息を吹き返した感もあるが、もうひとつの資産価格である土地はどうであろうか。バブル経済の崩壊とは、資産価格の崩落とほぼ同義と考えられるから、株価に加え、土地価格も今後反転に向かうのであれば、ようやく日本経済にも薄日が差し込むことになるが・・・・。

上は戦後50年間の土地(市街地価格指数)と株価(日経平均)の推移。こうして見ると、インフレ時代に資産価格上昇の先導役を果たしたのは土地の方であって、むしろ株は土地の後追い役だったことがわかる。しかも土地は、長期間、極めて安定的に上昇トレンドにあったので、それだけ商取引の担保にも適していたことがわかる。90年前後を境に両者は下落に転ずるが、その先導役を果たしたのは今度は株。土地の下落テンポは緩慢である。

< 2 >

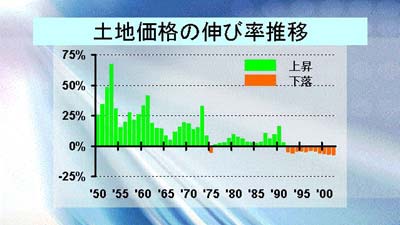

土地価格の年別上昇率を見ると、92年から下落に転じるまでの42年間で下がったのは一度だけだ(75年)。特に50年から74年までの上昇率はすさまじく、単純計算しても、年平均上昇率は23%におよぶ。

“土地は絶対値下がりしない”という“原体験”はむしろこの時期、すなわち60年前後の岩戸景気や、70年代前半の日本列島改造計画の頃に醸成されたと言えよう。その意味では、80年代の終わりに起きた土地価格の上昇率など、取るに足らない程度の上昇率ではある。

< 3 >

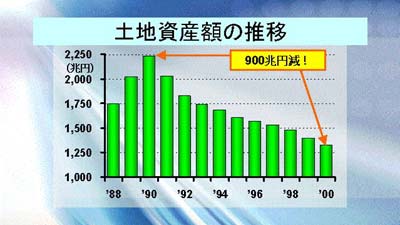

80年代末の土地価格の伸び率自体は相対的に穏やかなものとは言え、その資産額におよぼす影響は甚大なものがあった。上は毎年「国民経済年報」に掲載される「土地および森林資産額(民有地)」の推移。88年から90年にかけての2年間だけで、500兆円近く増えている。資産額は90年に2230兆円にまで膨らんだ後、2000年には1330兆円へ激減、その損失額は900兆円に及ぶ。名目GDPの2倍近い金額だ。

< 4 >

では、今後土地価格は反転上昇に向かうのであろうか。住宅地を見ると一部では値上がりも見られる。例えば、99年からの3年間で東急東横線の都立大学周辺は3.5%、京王線の千歳烏山周辺は9.1%それぞれ上昇しているという(東京カンテイ調べ)。

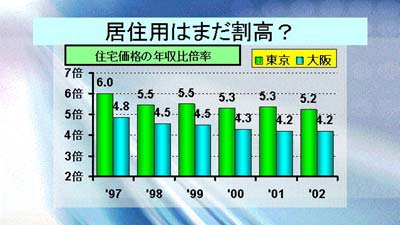

だが、全体でみると、まだ割高と言えそうだ。上は、都市開発協会が発表している『中高層住宅の価格と平均的サラリーマン世帯の年収との乖離』。標準的な中高層住宅として、占有面積75㎡のマンションを想定し、その価格が平均年収の何倍に相当するかを調べたもの。東京地区を見ると、依然5倍強と高止まり状態にあることがわかる。簡単な比較はできないが、米国では年収の3倍程度だと聞くし、今後日本人の平均年収は一段と下がる可能性が高いことを考慮すると、まだ住宅価格の下げ余地はありそうだ。

< 5 >

ではオフィスビルはどうであろうか。東京について見ると、当座の問題は大規模オフィスビルの供給が2003年に集中する、いわゆる“2003年問題”をどうクリアするかということになりそうだ。上のグラフは『土地白書』に掲載された、東京23区内の大規模オフィスビル(述床面積が1万㎡以上)の供給量の推移。99年を底に2003年に向け供給量が大きく増加していることがわかる。

また不動産投信(REIT)の利回りを見ても、日本では3~5%程度で高利回りと言われているが、米国ではその倍近い利回り(6~9%)があると言う。反転の兆しを見せる株価だが、土地価格については、もう少し価格調整が必要なようだ。

|

|