|

|

|

2003年 1月11日の放送

< 1 >

モルガンスタンレーのストラテジスト、バイロン・ウィーン氏が毎年年初に“今年のビックリ10大予想”を発表している。 “ビックリ予想”というタイトル上、発表当時は当たる可能性が低いように見えるのだが、後で振り返ると結構実現してしまう予想も多く、毎年この時期話題になる。昨年初に発表した予想のなかには、「2002年はじめの米国景気急回復は短命に終わり、S&P株価指数が3年連続で下落する」とか、「世界経済の低迷で資金が債券にシフトし、10年米国債の利回りが4%を切る」などがあり、見事に的中させた。

今年はどうか。今月6日に発表したビックリ予想のひとつに、「米国経済が2番底入りを避け、見事に4%成長を達成してしまう」というのがある。現在は世界的にデフレが一段と進行しそうな雰囲気だが、なるほどこのような予想が実現したらビックリと言えるかもしれない。

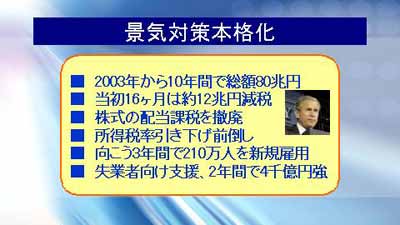

その予想を実現せんとする力強い景気対策が政府から発表された。7日に発表された景気対策は総額80兆円におよぶ強力なものとなっており、なんとしても景気を上向かせようとするブッシュ政権の意気込みが感じられるものとなっている。とりわけ株式の配当課税撤廃は、市場に好影響を与えるものとして期待されている。株価の上昇は人々のコンフィデンス(信頼感)を大きく変えうるので、このような対策を大胆に講じることは極めてインパクトが高いと言えるかもしれない。米国は政府、FRBが一体となって必死で景気対策に取り組んでいる。

< 2 >

ただし市場では今後、米国の財政赤字を徐々に注目することになろう。

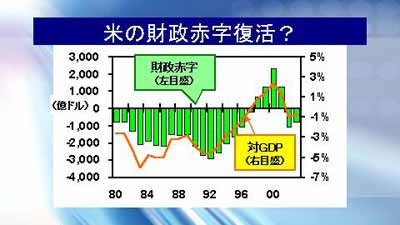

上のグラフは、1980年度以降の米財政赤字額と対GDP比率の推移(Data:OMB)。財政赤字額は92年度に2900億ドルに達したのが過去最高で、対GDP比率では83年度の6%が最大(92年度のそれは4.7%だった)である。株高による好況などで90年代後半から米財政は急好転し、2000年度には2300億ドルの黒字を計上、いずれ米国債は発行されなくなると言われた。

しかしITバブルの崩壊や同時テロ事件により状況は一変。財政事情は悪化しつつあり、02年度は5年度ぶりに赤字に転落した。上のグラフでは、03年度の財政赤字見込み額は800億ドルとなっているが(政府見通し)、今回の大規模な景気対策で赤字は急拡大すると見られており、一部の証券会社や格付け機関は3000億ドルに達するだろうと述べている。

80年代は経常赤字とならぶ“双子の赤字”問題がドル売り圧力や金利上昇圧力となって働いたが、今後の財政展開によっては似たような状況を招く可能性が出てこよう。

< 3 >

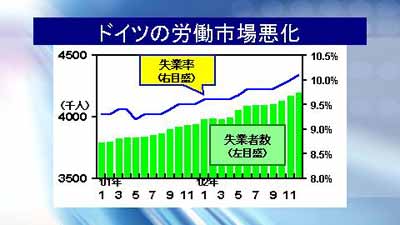

一方、欧州は景気のもたつきが目に付く。特にドイツの景気が悪い。9日に発表された12月の失業統計によると、季節調整済みの失業者数は前月比2万8000人増の419万7000人となった。これは98年8月以来の高水準である。季節調整済みの失業率も前月より0.1ポイント上昇し10.1%となっており、一向に改善の兆しが見えないでいる。シュレーダー首相にとって失業者の削減は、最重要課題のひとつになっているが、全くうまく行っていない。

硬直的な労使関係や規制の多さなどの問題を抱え、打開策の見出しにくい状況になっているドイツだが、このところの経済の低迷ぶりは日本と似ているとの指摘が増えてきている。消費者物価はマイナスにこそなっていないが(現在は前年比で1%前後)沈静化が顕著になっており、ユーロへの加盟で金融財政政策を自由に運営できないなか、今後の景気の行方がおおいに懸念される。

< 4 >

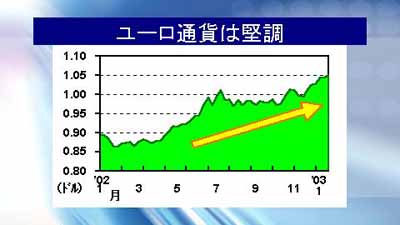

しかしながら、ユーロ通貨は堅調に推移している。昨年前半は米景気が急回復を見せたこともあり、1ユーロ=0.85ドル近辺までユーロは売られ、欧州でも通貨の先行きに悲観的な見方が広がっていた。しかし米景気の失速に伴い4月からは反転、現在は1.05ドル近辺まで大きく値を戻してきている。

米景気の先行きに市場がまだ確信を持ていないことや、イラク情勢不安の高まりでサウジアラビアをはじめとする中東諸国などがドルからユーロへ資金をシフトし始めたことなどがユーロを支えている。米国経常収支赤字に縮小の動きが見られないことや、次期財務長官も実業界からの出身となったことで、将来的に米国がドル安を放置するとの見方もドル売りを促進しているようだ。

少なくともイラク情勢に何らかのポジティブな進展があるまで、ユーロは堅調に推移しそうだ。

< 5 >

6日(月)の東京市場は119円75銭でスタート。イスラエルでのテロ事件を受けドル売りが強く、119円台前半までドルは値を下げた。海外では、イラクのフセイン大統領がTV演説で米との対決色を鮮明にしたことから、一時118円台半ばまでドルは続落した。引けは119円15銭だった。

7日(火)の東京市場は119円37銭で取引開始、その後は119円台で小動きが続いた。海外では、ブッシュ大統領が発表した景気刺激策が好感されドル買いが優勢となり、120円45銭で引けた。

8日(水)の東京市場は120円26銭で寄り付き後、材料難から動きに終始。海外では、ファンド筋がユーロ買いドル売りを進めたため、ドルは対円でも下落、119円15銭で引けた。

9日(木)の東京市場は119円台前半でオープン、ドル売り地合いが強まる中、一時118円70銭までドルは値を下げた。海外では米株が大幅上伸したことを好感しドルは反転、119円30銭で引けた。

10日(金)の東京市場は株価下落で円売りが進み、119円台後半での推移となっている。

年末から神経質な展開が続いている。イラク情勢や米株安からドル売りがやや優勢となっていたが、ブッシュ政権が大型景気対策を持ち出したこともあり、米株はここへきて下げ止まりの気配を見せている。

一方、日本株の方は依然として頭の重い展開が続いており、大きな反転は見込みにくい。118円前後の水準では本邦当局による円売り介入が行われそうなことも、ドルを売り込みにくくしている。

しかしGSECインデックスが示すように、市場のセンチメントはまだややドルベアのようだ。実際にドル売り介入はまだ出ていないことや、対欧州通貨でも値を下げるドル安はグローバルな動きと受け止める向きも多い。来週は上記レンジ内で神経質な動きとなりそう。

|

|